Unterschied bei Finanzierungsanfragen zwischen Angestellten und Selbstständigen

Ganz gleich ob Haus, Wohnung oder Grundstück, wer eine Immobilie kaufen möchte, ist zumeist auf die Finanzierungsmöglichkeiten der Banken und Bausparkassen angewiesen. Wer eine solche Finanzierungsmöglichkeit in Anspruch nehmen möchte, stellt bei jedem Kreditinstitut und jeder Bausparkasse sowie bei weiteren Kreditgebern einzeln eine Anfrage. Dieses selbstständige und lästige Vorgehen kann mit Anbietern Interhyp vermieden werden. Eine Anfrage reicht aus, um die optimale Baufinanzierung zu finden.

Immobilienfinanzierung – die Möglichkeiten

Bei einer Immobilienfinanzierung wird zwischen dem Eigenkapital und dem Fremdkapital unterschieden. Eigenkapital ist der Anteil, der aus privatem Vermögen aufgebracht werden kann. Bei Fremdkapital handelt es sich meistens um Darlehen, die bei Kreditinstitute bzw. bei einer Bausparkasse aufgenommen werden, um den gesamten Kaufpreis zahlen zu können. Für dieses geliehene Geld verlangen Kreditgeber in der Regel Sicherheiten, die im Falle des Ausfalls von Rückzahlungen an den Kreditgeber übergehen. Mit den Sicherheiten können die ausgefallenen Forderungen mindestens zu einem Teil beglichen werden. Sicherheiten bei einem Immobilienkauf sind üblicherweise Grundschulden auf die Immobilie.

Bei den zahlreichen Möglichkeiten der Immobilienfinanzierung sollten die persönlichen Umstände nicht missachtet werden. Vor der endgültigen Entscheidung die Wunschimmobilie zu kaufen und hierfür ein Darlehen aufzunehmen, sollte die eigene Vermögenssituation durchleuchtet werden. Inwieweit lässt sich die eigene Zukunft voraussagen? Sind Kinder geplant? Weitere größere Ausgaben, wie Reisen oder Autos? Ebenso sollte an die berufliche Situation gedacht werden. Befristete Arbeitsverträge sind heutzutage üblich, jedoch nicht förderlich für eine große Anschaffung und die Zukunftsplanung. Des Weiteren sollten eventuelle Risiken, die zukünftig erwartet werden könnten, einkalkuliert werden.

Kreditgeber unterscheiden in Selbständige und Angestellte – wer steht am Ende besser da?

Banken entscheiden bei der Kreditvergabe nach den jeweiligen Risikofaktoren, die sie den Kaufinteressenten zuweisen. Hierbei hinterfragen sie die persönlichen Lebensumstände ebenso wie die derzeitige und zukünftige Vermögenssituation. Je nach Risikofaktorenmix wird ein Darlehen vergeben oder der Kaufinteressent zurückgewiesen. Ebenfalls bei der Bewertung der Finanzierungsanwärtern beachtet werden mögliche Sicherheiten. Für die Immobilie – als eine mögliche und häufig genutzte Sicherheit – wird oftmals eine Immobilienbewertung durchgeführt, die einen realistischen Wert des Objektes ausgibt. Maklaro führt ebenfalls eine Immobilienbewertung für die Eigentümer durch. Durch die Einsicht in dieses Gutachten, können Kaufinteressenten vorab eine Entscheidung hinsichtlich der Finanzierung treffen.

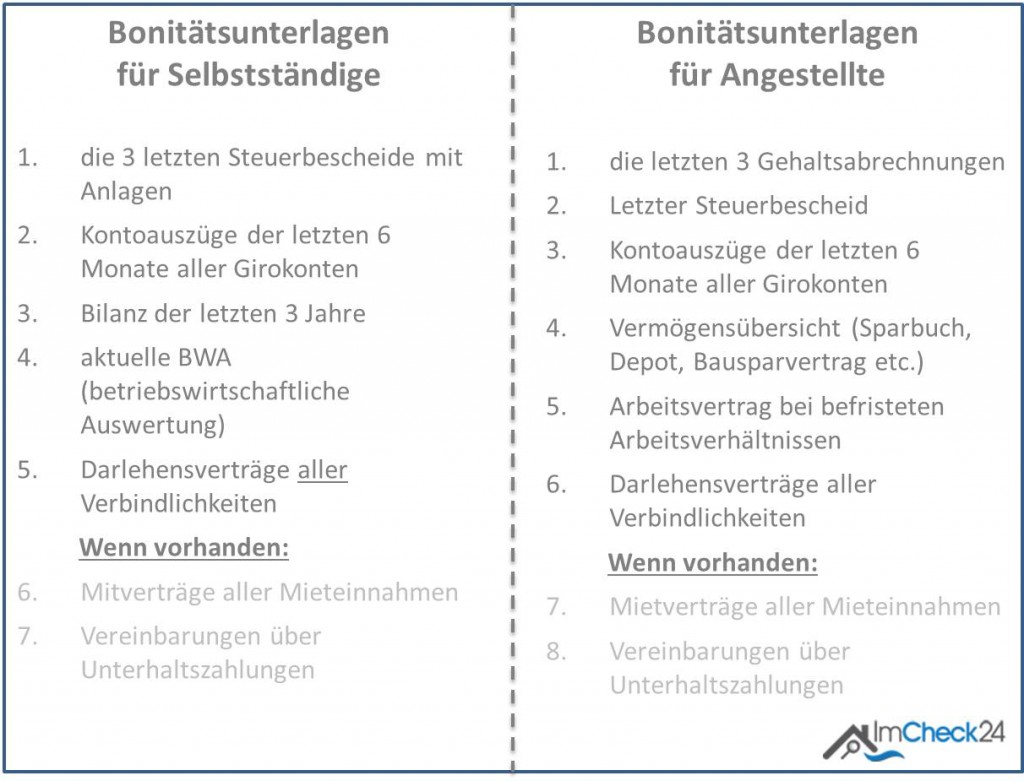

Bei einer Finanzierungsanfrage müssen sowohl personenbezogene als auch objektbezogene Unterlagen eingereicht werden. Bei den sogenannten Bonitätsunterlagen, die vom Antragssteller eingereicht werden müssen, wird bereits zwischen Selbstständigen und Angestellten unterschieden.

Die Vor- und Nachteile der Selbstständigen

Für Banken besteht bei Selbstständigen der Vorteil, dass sie eine noch detaillierte Aufstellung der derzeitigen Vermögenssituation bekommen. Zudem erhalten sie durch die betriebswirtschaftliche Auswertung (BWA) einen guten Einblick in die beruflichen Tätigkeiten des Antragstellers. Der eventuell höhere Verdienst eines Selbstständig und die mögliche Sicherheit durch die selbstständige Tätigkeit, z.B. bei einem eigenen Ladenlokal, können ebenso Pluspunkte bei der Vergabe eines Darlehens sein.

Wenig positiv hingegen sind das unsichere monatliche Einkommen und eine möglich Haftung der Geschäfte aus unternehmerischem Handeln. Des Weiteren steht die Selbstständigkeit gerade junger Menschen oftmals auf der Kippe, weshalb die finanzielle Zukunft eher ungewiss ist.

Die Vor- und Nachteile eines Angestellten

Angestellte sind dann gute Gläubiger, wenn sie einen sicheren unbefristeten Arbeitsvertrag haben. Abhängig von der Branche und dem ausgeübtem Beruf kann dies bisweilen eine sehr sichere Zukunft über Jahrzehnte hinweg bedeuten. Gleichwohl bedeutet es meist, dass die Antragssteller sesshaft sind und die Immobilie nicht innerhalb kurzer Zeit wieder verkaufen werden.

Weniger vorteilhaft sind das mögliche Risiko einer Kündigung und das womöglich gleichbleibend geringe Einkommen, welches sich berufsbedingt herleiten lässt.

Hinsichtlich der hier genannten Vor- und Nachteile für Immobilienkäufer, die selbstständig oder angestellt sind, lässt sich vermuten, dass Angestellte bevorzugt von den Banken zur Vergabe von Darlehen behandelt werden. Da Kreditgeber jedoch das Gesamtpaket beachten, haben diese allgemein formulierten Punkte keine Aussagekraft bezüglich der individuellen Situation eines Interessenten mit Finanzierungsanfrage. Der Kooperationspartner Interhyp berät Sie gerne unverbindlich über eine optimale Baufinanzierung.

Autor: Tanja Manz